Tópicos em alta

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

qinbafrank

Investidor em Crypto, TMT, AI, acompanhando as tendências tecnológicas mais avançadas, observação macropolítica e econômica selvagem, pesquisando liquidez de capital global, investimento de tendência cíclica. Registre o aprendizado e o pensamento pessoal, muitas vezes cometa erros e caia no poço e suba no poço normalmente. Corredor🏃

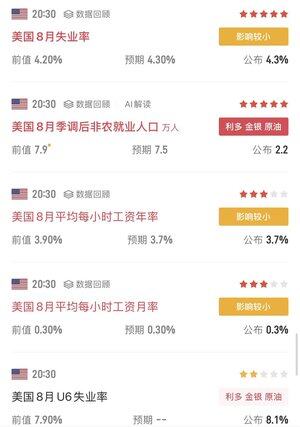

Os dados da folha de pagamento não agrícola dos EUA de agosto divulgados à noite mostraram que os novos empregos foram significativamente menores do que o esperado, a taxa de desemprego estava em linha com as expectativas e o crescimento dos salários estava em linha com as expectativas. É também o ponto-chave de que falámos pela manhã: em termos de novas folhas de pagamento não agrícolas, se o novo emprego for significativamente inferior ao esperado, a intensidade de uma única redução da taxa de juro será mais esperada, o que significa que a redução da taxa de juro em Setembro está basicamente determinada, podendo até haver uma expectativa de uma redução de 50 pontos base em Setembro. A taxa de crescimento dos salários está em linha com a indicação de que a inflação de serviços no IPC do meio do mês provavelmente não será mais forte. O mercado geral é bom.

É claro que o mercado de trabalho está muito abaixo do esperado, e algumas pessoas podem estar preocupadas com uma recessão, o que é compreensível, e se você combinar o PMI de serviços de ontem e o PMI de manufatura de terça-feira, pode ser considerado uma desaceleração parcial em vez de uma recessão, e o forte enfraquecimento do mercado de trabalho também leva em consideração as mudanças estruturais provocadas pelas mudanças da tecnologia de IA no mercado de trabalho

qinbafrank5 de set., 10:18

Vários dados dos EUA para agosto divulgados ontem à noite são realmente muito bons: o crescimento do emprego da ADP é menor do que o esperado e os pedidos iniciais de seguro-desemprego são ligeiramente maiores do que o esperado, todos apontando para o arrefecimento do mercado de trabalho e continuando a fortalecer as expectativas de corte nas taxas de juros. Depois disso, o PMi global de serviços do S&P nos Estados Unidos em agosto foi ligeiramente menor do que o esperado, mas acima da linha de expansão e queda, e o PMI não manufatureiro do ISM foi maior do que o esperado (do qual o índice de emprego contraiu por três meses consecutivos, o índice de preços de serviços foi ligeiramente menor do que o esperado e o índice de pedidos foi muito maior do que o esperado), indicando que os fundamentos econômicos estão bons e a resiliência dos serviços ao consumidor ainda está lá. Isso está próximo do melhor roteiro que foi dito antes: a economia está bem, a força de trabalho está desacelerando e enfraquecendo e os preços não estão muito fortes. Portanto, o aumento geral das ações dos EUA na noite passada, e até mesmo o Russell 2000 liderou o aumento. Por causa da supervisão da Nasdaq, o mercado de câmbio foi morto diretamente.

Claro, o mais importante são as folhas de pagamento não agrícolas de hoje e os dados do IPC do meio do mês. Como mencionado anteriormente, as folhas de pagamento não agrícolas desta noite estão mais próximas das expectativas (muito pequenas para as expectativas, em linha, ligeiramente mais baixas ou um pouco mais altas);

É muito menor do que o esperado, e a intensidade dos cortes nas taxas de juros aumentou significativamente, mas o mercado tem que suportar um pequeno choque causado por temores de recessão.

Muito acima das expectativas é naturalmente o pior para o mercado, e o caminho dos cortes nas taxas de juros mudará.

36,02K

Vamos falar sobre o impacto da revisão da Nasdaq das empresas de tesouraria de microestratégia ontem à noite, hoje vi que muitas pessoas estão muito pessimistas sobre isso, ontem à noite eu disse que isso está pisando no freio está esfriando e desacelerando, e então eu quero falar sobre isso em detalhes, o núcleo é: para a empresa de tesouraria de microestratégia real, na verdade tem pouco impacto, apenas mais um link de processo, e para empresas que jogam rotinas, a dificuldade pode aumentar em vários níveis.

Como entender que a exigência da Nasdaq é que a emissão de novas ações para financiar a compra de criptoativos exija a aprovação dos acionistas, ou seja, a realização de uma assembleia geral de acionistas para divulgar a escala de compra, estratégia e alerta de risco, e permitir que os acionistas votem. Existem duas etapas envolvidas: a fase preparatória da empresa de tesouraria de microestratégia e a fase de transformação em uma empresa de tesouraria de microestratégia

1. Para instituições que estão se preparando para empresas de tesouraria de microestratégia, o núcleo é a seleção de fachada, e a colocação privada de centenas de milhões de dólares em financiamento de empresas listadas com um valor de mercado de milhões de dólares e dezenas de milhões de dólares é, na verdade, uma aquisição reversa. O impacto dos novos regulamentos é que, se você ainda deseja escolher a concha de ações dos EUA na Nasdaq, estima-se que você deve escolher uma empresa listada com controle absoluto pelos principais acionistas, de modo que, mesmo que você faça uma assembleia de acionistas, são os principais acionistas que têm a palavra final, é claro, o ruim é que você ainda tem que fazer uma assembleia de acionistas para fazer um anúncio, o que equivale a dizer com antecedência que você quer fazer isso, então estima-se que o preço das ações reagirá antecipadamente. Para instituições que se preparam para empresas de tesouraria de microestratégia, elas realmente não querem que o mercado reaja com antecedência. Claro, se você escolher a concha de ações dos EUA na Bolsa de Valores de Nova York, você não terá esse problema no momento.

2. Para as empresas listadas que se transformaram em um modelo de tesouraria de microestratégia, estima-se que o plano de financiamento anunciado anteriormente possa continuar a ser implementado, mas se um novo financiamento de IPO for descartado, será realizada uma assembleia de acionistas, sendo necessário divulgar a escala de financiamento, estratégia de compra e holding, etc. a todos os acionistas. Este é um teste da capacidade da administração da empresa de sacar uma torta, afinal, a emissão de novas ações diluirá os direitos e interesses dos antigos acionistas, e eles estão relutantes em seus corações, mas o modelo da tesouraria determina que apenas o valor da empresa pode ser garantido para continuar a aumentar, caso contrário, o valor ficará cada vez mais fraco.

É claro que a votação na assembleia de acionistas requer apenas o consentimento de 2/3 dos acionistas e, para a administração, o núcleo é obter o consentimento dos principais acionistas e, muitas vezes, os interesses dos principais acionistas e da administração também são os mesmos.

Então, aqui voltamos ao que foi dito no início: "Para empresas de tesouraria de microestratégia real, na verdade tem pouco impacto, apenas mais um link de processo, e para empresas que jogam rotinas, a dificuldade pode aumentar em vários níveis". ”

O modelo real de empresa de tesouraria de microestratégia é muito simples, financiamento para comprar moedas e acumular moedas, alta transparência, nada mais, os acionistas passarão a alta probabilidade.

Por exemplo, se uma empresa de tesouraria de microestratégia que joga uma rotina quer comprar tokens obtidos a um preço baixo nos primeiros dias dos principais acionistas após o financiamento, os pequenos e médios acionistas podem questionar se é uma transferência de benefícios. A menos que a administração e os principais acionistas possam obter o consentimento de 2/3 dos acionistas, é fácil ser rejeitado. Portanto, a dificuldade aumentou em vários níveis, e o plano de financiamento e a estratégia de compra não podem mais ser como você gostaria antes, e é uma operação de caixa preta.

Nesta fase, a maioria das empresas de tesouraria de microestratégia está na Nasdaq, e um número muito pequeno está na Bolsa de Valores de Nova York, principalmente na Nasdaq, com um valor de mercado de vários milhões a dezenas de milhões de dólares. A BMNR está na Bolsa de Valores de Nova York e ainda não foi afetada pelo escrutínio da Nasdaq, e estima-se que o plano de financiamento do IPO de US$ 20 bilhões anunciado em meados de agosto esteja apenas na metade da execução.

Esta revisão da Nasdaq é realmente uma coisa boa, fazendo com que as empresas de tesouraria de microestratégia reais se destaquem. É equivalente a afastar o "dinheiro ruim" e fazer com que o "dinheiro bom" se desenvolva melhor.

qinbafrank4 de set., 23:17

A principal razão para isso é que a Nasdaq está fortalecendo seu escrutínio de suas empresas listadas para comprar criptomoedas por meio de financiamento para aumentar os preços das ações. O requisito específico é que algumas empresas devem obter a aprovação dos acionistas antes de emitir novas ações para comprar criptomoedas.

O impacto mais direto aqui é: 1. A menos que a empresa DAT que está se preparando coma todas as ações da concha de ações dos EUA (100% de aquisição), ela terá que realizar uma assembleia de acionistas e votar ao anunciar a transformação do modelo de microestratégia DAT pela primeira vez. De fato, os custos operacionais e os ciclos operacionais da nova empresa de tesouraria DAT foram aumentados

2. As empresas listadas que se transformaram anteriormente em modelos de tesouraria DAT devem realizar uma assembleia geral de acionistas para votar a emissão de ações adicionais no futuro. Em meados de agosto, a BMNR anunciou que emitiria US$ 20 bilhões em novas ações por meio do modelo ATM no futuro, mas não foi aprovada na assembleia de acionistas, e essa prática não funcionaria após anunciá-la diretamente. A emissão de obrigações ou obrigações convertíveis não faz parte da emissão de novas ações e não deve ser abrangida por esta disposição.

Em geral, equivale a Nasdaq esfriando oficialmente o modelo DAT, aumentando a dificuldade de transformação de empresas de fachada, e também aumentando o processo de emissão de novas ações por empresas transformadas, o que deve jogar água fria no mercado no curto prazo. Muitas empresas de tesouraria DAT de altcoin podem estar ficando cada vez mais difíceis.

Ele foi transformado em um tesouro DAT e, se realmente quiser transformar o MSTR em um tesouro Bitcoin como Michael Saylor, em vez de jogar rotinas de operação de capital (tokens trocando ações diretamente, comprando tokens com desconto de baixo preço), pode obter a aprovação dos acionistas e obter a maioria dos votos na assembleia de acionistas. Claro, estima-se que será difícil jogar no futuro substituindo diretamente as ações por tokens.

55,94K

Vários dados dos EUA para agosto divulgados ontem à noite são realmente muito bons: o crescimento do emprego da ADP é menor do que o esperado e os pedidos iniciais de seguro-desemprego são ligeiramente maiores do que o esperado, todos apontando para o arrefecimento do mercado de trabalho e continuando a fortalecer as expectativas de corte nas taxas de juros. Depois disso, o PMi global de serviços do S&P nos Estados Unidos em agosto foi ligeiramente menor do que o esperado, mas acima da linha de expansão e queda, e o PMI não manufatureiro do ISM foi maior do que o esperado (do qual o índice de emprego contraiu por três meses consecutivos, o índice de preços de serviços foi ligeiramente menor do que o esperado e o índice de pedidos foi muito maior do que o esperado), indicando que os fundamentos econômicos estão bons e a resiliência dos serviços ao consumidor ainda está lá. Isso está próximo do melhor roteiro que foi dito antes: a economia está bem, a força de trabalho está desacelerando e enfraquecendo e os preços não estão muito fortes. Portanto, o aumento geral das ações dos EUA na noite passada, e até mesmo o Russell 2000 liderou o aumento. Por causa da supervisão da Nasdaq, o mercado de câmbio foi morto diretamente.

Claro, o mais importante são as folhas de pagamento não agrícolas de hoje e os dados do IPC do meio do mês. Como mencionado anteriormente, as folhas de pagamento não agrícolas desta noite estão mais próximas das expectativas (muito pequenas para as expectativas, em linha, ligeiramente mais baixas ou um pouco mais altas);

É muito menor do que o esperado, e a intensidade dos cortes nas taxas de juros aumentou significativamente, mas o mercado tem que suportar um pequeno choque causado por temores de recessão.

Muito acima das expectativas é naturalmente o pior para o mercado, e o caminho dos cortes nas taxas de juros mudará.

72,03K

Melhores

Classificação

Favoritos