Tendencias del momento

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Viki_Nan.mp3

【Alguna vez tuve un sueño de fotografía】

Pero cuando saqué mi cámara que había estado guardada durante mucho tiempo

y descubrí que ni siquiera podía enfocar bien

supe que todavía era demasiado inteligente

(Pues voy a publicar las pocas fotos que logré enfocar, jajajaja😆

¡Agradezco a @byreal_io @BlockFocus11 @MetaEu7! Las fresas 🍓 de mi hogar en el noreste son realmente hermosas😻

También tomé una foto con la capibara de @KaitoAI y mi chiikawa

@MaraCakeHotSale ¿cómo no se considera esto una dieta equilibrada?

Anoche pasé una Navidad muy animada en casa de la bebé Freya de @unlimitedgame_ 🎄 ya estoy esperando la próxima fiesta (¡quiero bailar! ¡quiero ir al KTV!)

55

【Los que compran son aprendices, los que venden son maestros!

La colección más completa de estrategias de toma de ganancias — K líneas, eventos, difusión, valoración, chips, macro】

La cuestión de cómo tomar ganancias me ha estado preocupando desde que entré en el círculo.

Además, como hace un par de días vendí $CLO, he estado pensando en esto, ¿cómo puedo establecer un marco sistemático para la toma de ganancias, en lugar de depender solo de la intuición?

Mientras me duchaba por la noche, de repente me vino la inspiración, así que rápidamente lo anoté.

A continuación, ya está todo lo que se me ocurre sobre el tema de "toma de ganancias" desde las perspectivas más completas.

Lo que escribo es tanto para mi referencia como para ayudar a todos a tener un marco relativamente sistemático al enfrentar la pregunta de "¿cuándo vender?".

Además, quiero enfatizar que el núcleo de la toma de ganancias radica en la planificación y la disciplina, y no en buscar "vender en el punto más alto".

El mercado es difícil de predecir, establecer expectativas razonables y ejecutar el plan de manera estricta es clave para obtener ganancias estables a largo plazo.

➠ TLDR:

Este artículo desglosará seis ángulos clave de toma de ganancias, que incluyen:

1️⃣ Señales de agotamiento de tendencias basadas en "K líneas/análisis técnico",

2️⃣ Principio de "comprar expectativas, vender realidades" basado en "eventos impulsados",

3️⃣ Métodos para observar "difusión y emociones del mercado" al salir en los picos,

4️⃣ Establecer puntos de anclaje racionales mediante "análisis de valoración",

5️⃣ Rastrear los movimientos de ballenas y primeros inversores a través del "análisis de chips",

6️⃣ Combinar la situación del "mercado macro" como base para el juicio de tendencias generales,

para construir un sistema de salida multidimensional para los inversores.

👇 Para la versión completa, por favor vean el hilo a continuación 👇

26,95K

【“¿Se convertirán las stablecoins de "compartición de ingresos" en la norma futura de las stablecoins?】

Las stablecoins son, sin duda, una de las líneas principales de este ciclo, y también son uno de los pocos negocios en la industria de las criptomonedas que tienen efectos externos positivos, atrayendo en los últimos años a un gran número de capitales.

Sin embargo, detrás de las stablecoins se oculta una enorme riqueza que aún no ha sido completamente explotada.

Los cientos de miles de millones de dólares en reservas que las respaldan pueden generar más de 11 mil millones de dólares en intereses cada año.

Actualmente, casi todo este dinero va a parar a los bolsillos de los emisores. Sin embargo, una transformación podría estar gestándose: la compartición de ingresos de las stablecoins.

Aquí quiero organizar y compartir en chino el contenido central del tuit del fundador de @SeiNetwork, @jayendra_jog, y de la investigación de @Sei_Labs.

Como muestran la investigación de Sei Labs y el tuit de Jay, compartir estos ingresos con los usuarios es una tendencia impulsada por las leyes de la economía básica.

🔴Parte 1: Principios económicos de la compartición de ingresos🔴

Teóricamente, hay tres factores clave que empujan a las stablecoins hacia la compartición de ingresos.

1️⃣Competencia directa: Este modelo ve el mercado de las stablecoins como una guerra de precios sobre la "tasa de retorno de intereses". Para atraer usuarios, los emisores competirán entre sí, ofreciendo mayores retornos. En una competencia perfecta, esta presión empujará la tasa de retorno al límite, acercándola al 100%.

2️⃣Presión de elección externa: Incluso los emisores monopolistas deben competir con otros activos generadores de ingresos en la cadena (como los bonos tokenizados). Para evitar que los usuarios se vayan por el costo de oportunidad, los emisores deben ofrecer retornos competitivos. Por ejemplo, si los activos externos pueden ofrecer un 4.5% de retorno, y el valor de conveniencia de la stablecoin es del 1%, el emisor necesita compartir suficientes ingresos para compensar la diferencia del 3.5%.

3️⃣Vulnerabilidad de los cárteles monopolistas: La estrategia de los emisores de coludirse (formando un cártel) para mantener bajas las tasas de retorno es difícil de mantener. A medida que aumentan los competidores en el mercado, siempre habrá participantes que tiendan a romper el acuerdo para capturar todo el mercado, y esta tentación de traición hace que la alianza sea muy inestable.

🔴Parte 2: Escala del mercado e impacto potencial🔴

Los fondos de ingresos no distribuidos son enormes y pueden tener un impacto significativo en el ecosistema existente.

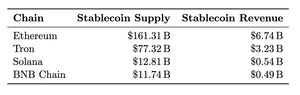

1️⃣Un fondo de ingresos de miles de millones: Solo en Ethereum, Tron, Solana y la cadena BNB, el potencial total de ingresos generados anualmente por las reservas de stablecoins asciende a aproximadamente 11 mil millones de dólares, como se muestra en la imagen.

2️⃣Muy por encima de las tarifas de red: El potencial de ingresos anuales de las stablecoins en la cadena de Ethereum (aproximadamente 6.7 mil millones de dólares) es casi tres veces su ingreso anual por tarifas de red (aproximadamente 2.4 mil millones de dólares).

3️⃣Reinversión del valor ecológico: En un escenario de compartición de ingresos del 70%, solo el ecosistema de Ethereum podría recibir más de 4.7 mil millones de dólares en valor adicional cada año.

🔴Parte 3: Principales desafíos en la realidad🔴

La tendencia teórica enfrenta tres obstáculos principales en la realidad.

1️⃣Comportamiento del mercado y de los usuarios: La suposición clave del modelo es que los usuarios perseguirán activamente los mayores ingresos. Pero en la realidad, los usuarios pueden valorar más la seguridad y la conveniencia, mostrando menos sensibilidad hacia los ingresos, lo que debilita la presión competitiva.

2️⃣Líneas rojas regulatorias: Este es el principal obstáculo‼️ La ley GENIUS de EE. UU. prohíbe explícitamente distribuir directamente los ingresos de los colaterales como intereses a los usuarios. Esto obliga a los emisores a buscar formas de distribución de valor indirectas y más complejas, pero que sean conformes, como fondos de ecosistemas o incentivos para desarrolladores.

3️⃣Resistencia de las finanzas tradicionales: Las stablecoins de compartición de ingresos impactarían directamente en los negocios bancarios tradicionales. Por lo tanto, el sector bancario está haciendo lobby activamente, tratando de limitar su desarrollo a través de la legislación, lo que añade complejidad política a la transformación.

🔴Conclusión:

En resumen, la compartición de ingresos de las stablecoins es, desde el punto de vista de la "economía", una "tendencia inevitable impulsada por la competencia".

Sin embargo, el camino y el tiempo específicos para su realización dependerán principalmente de la respuesta real del comportamiento de los usuarios, la forma final de las políticas regulatorias y la lucha de la industria con las finanzas tradicionales.

La solución final puede no ser una distribución directa de intereses, sino lograrlo a través de incentivos en el ecosistema y otras formas más indirectas y conformes.

🔴Las stablecoins se mueven más rápido en Sei. ($/acc)

Jay ($/acc)30 sept 2025

¿Deben las stablecoins nativas devolver rendimiento a los ecosistemas?

Comenzando con USDH y USDM, las stablecoins que comparten rendimiento podrían dominar.

Le pedí a @Sei_Labs Research que modelara esto.

Nuestra conclusión: las stablecoins que comparten rendimiento son inevitables SI pueden superar los obstáculos regulatorios.

720

Parte superior

Clasificación

Favoritos