Argomenti di tendenza

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Cato_KT

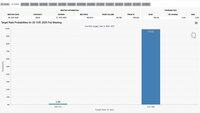

I dati ADP di settembre di ieri, che rappresentano il mercato del lavoro non agricolo, hanno superato le aspettative. I dati indicano un'accelerazione del raffreddamento del mercato del lavoro a settembre, soprattutto dopo i dati non agricoli più ampi in seguito alla attuale sospensione del governo, il che ha aumentato temporaneamente il peso dei dati non agricoli.

Attualmente, il calo dell'occupazione nei dati non agricoli più piccoli + la sospensione del governo potrebbero amplificare i rischi occupazionali = un mercato dei tassi di interesse più accomodante in futuro, il che significa un'accelerazione del taglio dei tassi.

Sotto l'influenza di entrambi i fattori, la probabilità di un taglio dei tassi a ottobre non solo è aumentata, ma il mercato prevede anche un taglio di 50 punti base.

Naturalmente, i dati del settore manifatturiero rimangono ancora sotto 50; sebbene ci sia stato un leggero aumento, appartengono ancora alla fase di contrazione del settore.

Cato_KT1 ott 2025

Il governo degli Stati Uniti ha ufficialmente chiuso/fermo, tre domande principali sullo shutdown del governo e quindici risposte!

Questo è il primo shutdown negli Stati Uniti dopo sette anni, ed è il secondo shutdown durante il mandato di Trump; il precedente è durato 35 giorni, quanto durerà questa volta? Ci sono anche domande relative allo shutdown del governo!

1. Quanto durerà lo shutdown? Se il Congresso degli Stati Uniti vuole risolvere lo shutdown del governo, quanto tempo ci vorrà al più presto per risolverlo?

1. Per risolvere lo shutdown del governo, è necessario reintegrare i fondi per avviare i vari dipartimenti,

2. La maggior parte degli shutdown del governo dura da 1 a 5 giorni; di solito, il Congresso affronta pressioni politiche e pubbliche per ripristinare rapidamente la situazione.

3. Secondo la situazione attuale, se si vuole risolvere, è necessario che il Senato approvi rapidamente l'attuale proposta di legge temporanea della Camera dei Rappresentanti e la invii alla Casa Bianca per la firma, il che potrebbe richiedere 1-2 giorni al massimo.

4. Tuttavia, se il Senato ha bisogno di apportare modifiche, la proposta di legge verrà nuovamente inviata alla Camera per il voto; in questo caso, poiché il presidente della Camera ha già fatto tornare a casa i membri, il processo si allunga e ci vorranno almeno 3-5 giorni per avere un risultato.

5. Naturalmente, se i Democratici e i Repubblicani iniziano a discutere su difesa/non difesa, sicurezza dei confini, sanità, istruzione e altri temi controversi, si entrerà in una lunga fase di negoziazione.

2. Qual è l'impatto dello shutdown del governo degli Stati Uniti sull'economia?

1. Prima di tutto, bisogna considerare la durata dello shutdown; se è a breve termine, l'impatto è temporaneo, ma se supera una settimana o addirittura alcune settimane, avrà un impatto significativo sull'economia e sulla stabilità dei mercati finanziari.

1) Lo shutdown di 35 giorni alla fine del 2018 ha causato una perdita economica di 11 miliardi di dollari, seguita da un recupero di 8 miliardi, di cui 3 miliardi sono stati persi in modo permanente.

2) Le istituzioni principali stimano che ogni settimana di shutdown del governo riduce la crescita del PIL del trimestre dello 0,1%-0,2% circa,

2. Un lungo shutdown del governo potrebbe aggravare le spese temporanee del governo, portando a un aumento delle spese governative nel 2026, aumentando la pressione fiscale e riducendo la fiducia nel governo; in casi gravi, potrebbe innescare una crisi di deficit e preoccupazioni sul debito.

3. Un lungo shutdown potrebbe rallentare la crescita economica, portando persino a una recessione, e amplificare i rischi economici attuali, come il rimbalzo dell'inflazione, il calo dell'occupazione e il rischio di stagflazione derivante dalla diminuzione dei consumi, fino a una recessione economica.

4. Lo shutdown del governo porterà a una sospensione della raccolta dei dati economici da parte di più dipartimenti governativi, il che potrebbe influenzare le decisioni sui tassi di interesse della Federal Reserve per ottobre e dicembre; fino ad ora, alcuni funzionari della Fed hanno già dichiarato che, in assenza di dati sull'occupazione, ciò potrebbe influenzare il giudizio e l'osservazione della Fed per ottobre, il che potrebbe compromettere la possibilità di un ulteriore abbassamento dei tassi a ottobre.

5. Se lo shutdown del governo degli Stati Uniti dura più di tre settimane, a causa della sospensione a breve termine di molte attività e lavori temporanei, i dati sul mercato del lavoro potrebbero mostrare un aumento temporaneo, portando a una distorsione nella valutazione del mercato del lavoro e ampliando i rischi per il mercato del lavoro.

3. Qual è l'impatto dello shutdown del governo degli Stati Uniti sui mercati finanziari globali?

1. Il mercato, di fronte a potenziali rischi economici e finanziari, potrebbe spingere al rialzo il prezzo dell'oro e dei titoli di stato a lungo termine degli Stati Uniti, mentre la conversione del dollaro in titoli di stato potrebbe esercitare pressione sul dollaro a breve termine, portando a un calo degli indici. Il mercato è guidato da fattori di avversione al rischio.

In breve, facendo riferimento ai dati storici, uno shutdown a breve termine non ha un impatto eccessivo sui mercati a rischio, ma con il prolungarsi del tempo, l'esposizione al rischio aumenta e le preoccupazioni del mercato a rischio si ampliano.

2. I mercati a rischio potrebbero subire un colpo a breve termine, ma se ciò provocherà panico, è necessario monitorare gli sviluppi futuri; se il governo rimane in uno shutdown prolungato, le aspettative sui tassi di ottobre cambieranno, la fiducia economica futura diminuirà e, con il passare del tempo, i rischi per i mercati finanziari aumenteranno, specialmente durante le fasi iniziali dello shutdown.

3. Con il mercato che supera le fasi iniziali di rischio finanziario e poi entra in una fase di stagnazione, si attende di vedere se ci saranno nuovi sviluppi nello shutdown del governo; se ci sono sviluppi positivi, gli asset a rischio potrebbero rimbalzare, ma le preoccupazioni per l'economia e la finanza rimarranno, specialmente se lo shutdown del governo supera una settimana, ci saranno sicuramente maggiori preoccupazioni per il futuro. Se non ci sono sviluppi positivi, il mercato a rischio passerà da preoccupazioni iniziali a panico.

4. Se il tempo di shutdown del governo degli Stati Uniti aumenta e il suo impatto si amplifica, ciò potrebbe sollevare preoccupazioni per l'economia e la finanza globali; in questo caso, i titoli di stato e il dollaro potrebbero aumentare, con l'afflusso di capitali di avversione al rischio che porta a un aumento dei prezzi dei titoli di stato e del dollaro, specialmente se il dollaro passa da un iniziale calo a un aumento (relazione di offerta e domanda del mercato).

Inizialmente, il dollaro potrebbe scendere, ma la crescente avversione al rischio e le preoccupazioni per la crescita globale potrebbero stimolare un aumento dell'indice del dollaro.

5. Se lo shutdown del governo degli Stati Uniti minaccia il sistema di credito del dollaro, innescando una crisi di deficit fiscale e il rischio di default sul debito, gli asset in dollari potrebbero subire pressioni, mentre gli asset non in dollari potrebbero beneficiarne; in questo caso, l'oro e il #Bitcoin potrebbero aumentare, specialmente il BTC, il cui attributo di rischio di credito del dollaro aumenta, portando a un aumento degli asset non in dollari.

Naturalmente, lo shutdown del governo degli Stati Uniti non significa necessariamente che si innescherà un default sul debito o altri rischi di credito del dollaro, ma lo shutdown stesso si trova in una fase ad alto rischio; se in questo momento ci fosse uno shutdown prolungato insieme ad altri fattori di incertezza, sarebbe opportuno prestare attenzione.

In sintesi:

Attualmente, lo shutdown del governo è ancora in una fase di osservazione; a breve termine, gli asset a rischio saranno più cauti, mentre gli asset di avversione al rischio saranno gradualmente ricercati, con una bassa propensione al rischio nel mercato, mantenendo cautela.

Cautela fino a diventare pessimisti o in preda al panico; attualmente sono necessari più dati o dinamiche di sviluppo per supportare le aspettative sulla durata dello shutdown del governo, le aspettative sulla sua portata, e anche per quanto riguarda l'impatto sui dati futuri, specialmente per quanto riguarda l'impatto sulla rotta dei tassi di ottobre, ecc.

Se questo shutdown continua fino a venerdì di questa settimana, ciò significherebbe che i dati sull'occupazione non possono essere pubblicati, e il mercato potrebbe aspettarsi che la Fed non continuerà a ridurre i tassi in assenza di dati, il che potrebbe amplificare le preoccupazioni del mercato finanziario.

Attualmente siamo ancora nel fuso orario asiatico-europeo, e dobbiamo vedere come il governo degli Stati Uniti risponderà a questa situazione, e anche come i media occidentali guideranno questo shutdown del governo!

25,39K

La F1 è chiusa nelle vicinanze, il modo più veloce è prendere un taxi per South Beach, 26 Beach Rd, Singapore 189762, immagine 1, cammina a destra per 1 minuto.

Oppure prendi direttamente un taxi di fronte al Raffles Hotel, immagine 2,

Entrambi i modi vanno bene, poi trova l'immagine 3 per entrare, prendi l'ascensore di vetro a destra e sali al 3° piano!

6,27K

Registro, giorno 7 di alpha, oggi ho scambiato $MCH

Intervallo di 17 minuti, 4120✖️8, continuo a usare il metodo del sito web,

Il prezzo attuale è stabile a 0,021592, quindi impostare l'acquisto a 0,021593 e l'ordine di vendita inverso a 0,021591.

Poi basta tirare continuamente la barra, e si può completare rapidamente la transazione, completando il volume di oggi,

È necessario prestare attenzione, bisogna monitorare il prezzo, deve essere stabile per fare trading, altrimenti bisogna continuamente modificare il differenziale di prezzo.

Oggi ho perso 22,2U, il primo ordine non era impostato correttamente + la volatilità del prezzo era alta, ho subito una perdita di circa 16U.

Attualmente ho un punteggio totale di 210 punti, tra poco mi preparo a prendere una mano di $2Z.

37,29K

Principali

Ranking

Preferiti