トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

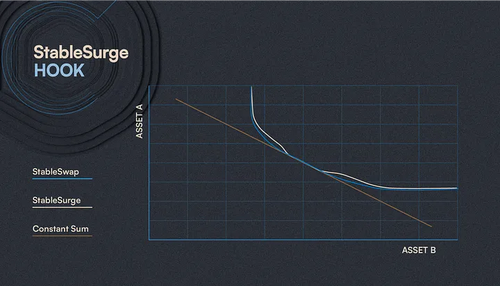

当社のStableSurgeフックは、$USDf🔥でのボリュームの増加時に優位に立ちました

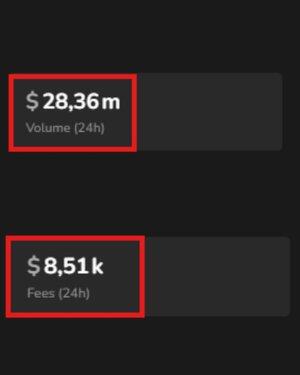

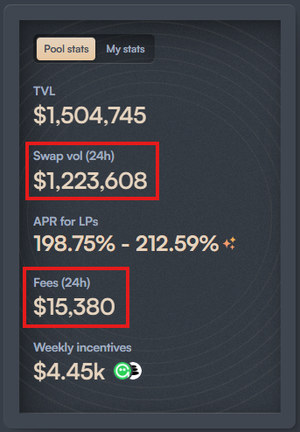

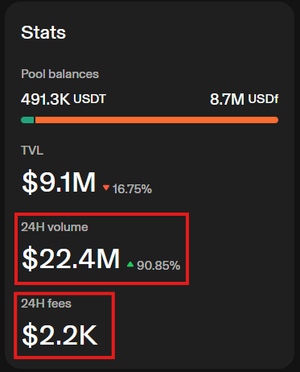

TVLとボリュームは低いが、手数料ははるかに高く、UniswapとCurve 📈を上回っている

これがリスク調整報酬の力です。

比較してみ🧵よう

メトリクスはそれ自体から語られます。

Curveの$USDC / $USDfプールは、Balancerの$GHO / $USDfの23倍のボリュームを見ました...

しかし、それはほぼ半分の手数料しか発生しませんでした。

それがフックの効率です 👇

Uniswapプールに対しては、その差はさらに大きくなります。

Balancerの$GHO/$USDfプールは、処理量が~18倍少ないにもかかわらず、Uniswapの$USDT/$USDfペアの約7倍の手数料を生み出すことができました。

StableSurgeは明らかに彼の仕事を👇しています

ボリュームが15倍少ない=手数料が7倍高いのはなぜですか?

不均衡⚡時のStableSurgeの非対称的な手数料スケーリング

$USDfの価格がペグから逸脱した場合、フックは次のように計算しました。

surgeFee = baseFee + (maxFee - baseFee) × (不均衡 - しきい値) / (1 - しきい値)

不安定化取引には最大までエスカレートする手数料が支払われ、ペッグ回復取引には基本金利のみが支払われました。

手数料は、目標残高からのプールの偏差に比例してスケーリングし、ストレス期間中🎯のLP報酬を最大化しながら、自然な裁定取引インセンティブを生み出します

31.53K

トップ

ランキング

お気に入り