トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

イーサリアムはもはや単なるテクノロジープラットフォームではなく、通貨レイヤーに進化しています。

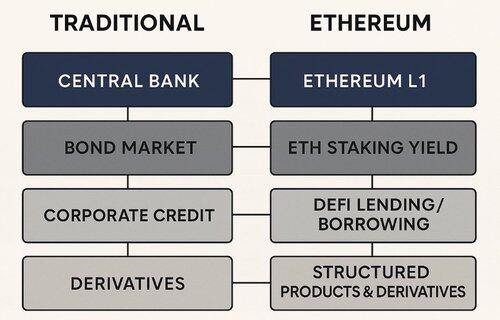

それは私にとってエキサイティングな瞬間であり、90年代初頭にシンガポールの資本市場の発展に貢献した初期の日々を思い出させてくれます。当時、私たちは独立した金融政策を持たない小規模で開放的な経済の中で、債券市場の基礎をゼロから築いていました。今日の暗号と似ています。このプロセスは、まずソブリン・ベンチマークを作成し、次に企業クレジットの発行を可能にし、最終的にはデリバティブとストラクチャード商品の強固なエコシステムを構築するという反復的なものでした。そのインフラは、シンガポールが世界的な金融センターとして台頭するバックボーンとなりました。

イーサリアムがネイティブのイールドカーブ、プログラマティック担保、分散型レート形成によって進化するのを見ると、非常に身近に感じられます。私たちは、新しい金融システムの初期アーキテクチャが、今回はオンチェーンで出現するのを目の当たりにしています。その類似性は際立っており、その可能性も同様に現実的です。

長年にわたり、イーサリアムはスマートコントラクトと分散型アプリケーションのブロックチェーンとして知られていました。ほとんどの人はまだイーサリアムを「技術」と見なしています。スマートコントラクト。ガストークン。スケーリングの問題。しかし、その物語は陳腐化しています。最近の動向は、不換紙幣ベースの資本市場の進化を反映した変化が進行中であることを示唆しています。

The DeFi Reportの最新の第2四半期ETHレポートは、@BanklessHQがまとめたもので、主流が見落とし続けている別のストーリーを語っています:イーサリアムが債券のような特性を持つ価値貯蔵ネットワーク、デジタル金融のソブリンインフラストラクチャに似たものへと移行したこと。

「イーサリアムは、価値の保存手段へと進化する明確な兆候を示しています(ブルーマネーの福音を手がかりに)」[バンクレス]

以下はそのシグナルです。

🔹 L2 はボリュームを処理して実行します。L1 が落ち着きます。アクティビティは現在、メインネットの12.7倍の毎日の取引でロールアップされています。しかし、価値はイーサリアムL1に統合されます。TVL、RWA、トレジャリーは、ベースレイヤーのセキュリティにアンカーします。イーサリアムは、スマートコントラクトプラットフォームのようにではなく、金融インフラのように振る舞っています。

🔹 ETHは消費されるのではなく、蓄えられます。

取引所でのETH供給は減少しています。DeFiの活動は減少しています。しかし、ステーキング、国債、ETFは増加しています。ETHは去りません。保存されています。不確実性のドルのように、ETHは交換の媒体ではなく、新しいタイプのバランスシートのポジショニングとして優先準備金になりつつあります

🔹 ETHのステーキング利回りは金銭的なものであり、経済的ではありません。

バリデーターの報酬の88%は、取引手数料ではなく、発行から得られます。イーサリアムは今や、収益を生み出すビジネスというよりは、ネイティブ債を発行する中央銀行のように見えています。これは債券のような資産の特徴であり、利回りは使用量ベースの収益ではなく、金融政策によって左右されます。

🔹 金融機関は蓄積しています。

ETFのバランスシート上のETHは4.1M(前四半期比+20%)に増加しました。企業財務はわずか1四半期で5,800%増加しました。これはDeFiの開発者がゲームをしているわけではありません。これはマクロ配分行動であり、デジタルベースレイヤー資産における真の制度的ポジショニングです

私が特に好きな金融データおよびインフラストラクチャ企業である@TreehouseFiが、このパラダイムシフトを早期にどのように認識したかを見るのは興味深いことです。

彼らが新しいコンセンサスメカニズムを使用してETHネイティブの利回りを追跡するためのベンチマーク方法論であるDORの開発は、DeFiにおける透明で標準化された価格設定ツールに対するニーズの高まりに対応しています。ETHが単なる取引用ガスではなく、中核となるレイヤー1の利回り商品である世界では、このようなツールは基本的なものです。

Treehouseのフレームワークは、イーサリアムのイールドカーブをマッピングします。

TESR(Treehouse Ethereum Staking Rate)は、バリデーターのリターンを定量化し、イーサリアムの「基本レート」を効果的に表し、フェデラルファンドに似ています。

TELR(レンディング)とTEBR(借入)は、DeFi全体のETHマネーマーケットレートを追跡する流動性加重指数で、従来の金融におけるSOFRやLIBORに似ています。

Treehouseは、ステーキング利回りをトークン化して表現したtETHをローンチしました。コンポーザブルでDeFiネイティブであり、断片化されたオンチェーンETHレートの収束に貢献します。これにより、資本効率が向上するだけでなく、ETHはより洗練された金融構造でプログラム可能な担保として機能することができます。

規制当局にとって、この変化は、暗号が純粋に投機的であるという仮定に疑問を投げかけます。ETHは、予測可能な発行と金融インフラストラクチャにおける明確な役割を持つ金融商品のように振る舞っています。フィンテックのイノベーターにとっては、デジタル利回り、プログラム可能な負債、またはストラクチャード・オンチェーン・エクスポージャーを統合した製品の構築への扉が開かれます。

機関投資家にとっては、金利曲線、金融力学、財務省のような振る舞いを持ちながら、グローバルでコンポーザブル、パーミッションレスなデジタル資産クラスの出現を表しています。

私たちは、イーサリアムをベースレイヤーとして、ETHがデジタルソブリン債として機能するデジタル資本市場の有機的な形成を目の当たりにしています。

#ETH #ethereum #DeFi #Treehouse #tETH #DOR @mytwogweis

963

トップ

ランキング

お気に入り